首页

>

新闻资讯

>

更多专题

>

外贸人怎么做好发票管理?

首页

>

新闻资讯

>

更多专题

>

外贸人怎么做好发票管理?

外贸人怎么做好发票管理?

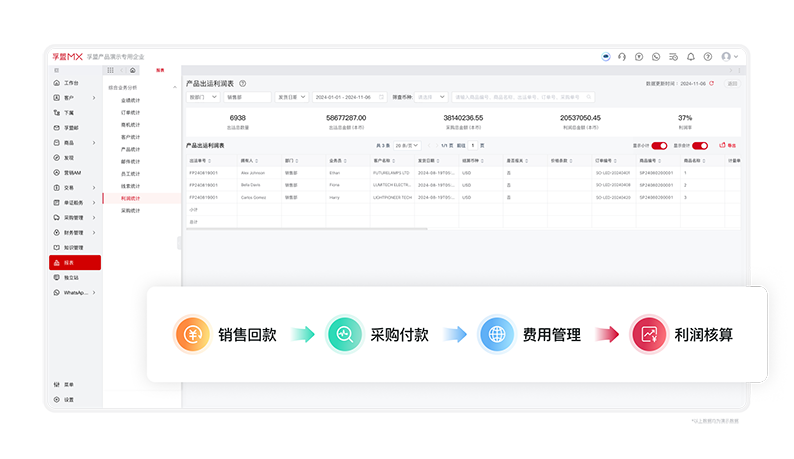

外贸发票管理是跨境结算与税务合规的核心,在全球数字化税务监管(如欧盟 VAT 数字化、美国 FATCA 法案)背景下,需构建从开具到归档的全链路管理体系。以下为标准化操作路径与实用技巧(涉及软件功能可使用如孚盟软件这一类)。

一、发票开具:合规性优先的四步工作法

类型匹配

商业发票:用于美国清关,必须包含 HS 编码(精确至 6 位)、原产国标识(“Made in China”);

形式发票:作为美国客户申请进口许可证的依据,需与商业发票严格一致;

税务发票:欧盟市场需显示 VAT 号(如 DE123456789)及税率(德国 19%);

根据业务场景选择发票类型:

工具逻辑:通过发票管理系统预设各国模板,输入目标国自动匹配对应格式。

数据自动抓取与校验

美国订单:自动关联 ITA 免税清单,标注适用免税的 HS 编码;

欧盟订单:验证 VAT 号是否错误空号(可通过 VIES 系统实时查询);

从订单系统同步客户信息、产品明细、成交条款,避免手动录入错误;

关键校验点:

异常处理:当单价与合同偏差 > 5% 时,系统锁定发票并触发二次审核。

二、发票跟进:三维度动态管理

物流维度跟进

同类产品美国进口数据(证明价格合理性);

生产成本明细(原材料 + 人工 + 利润构成);

随货发票关联快递单号,通过物流跟踪系统监控签收状态;

美国清关异常处理:当发票信息被海关质疑(如价格偏低),立即提供:

财务维度管控

T/T 30%:发货后 7 天未到账启动短信 + 电话催收;

L/C:交单后 3 天未承兑通知银行跟进;

按付款方式设置提醒规则:

汇率风险管理:当美元兑人民币波动超 3%,自动生成《汇率调整声明》,建议客户采用人民币结算。

税务维度合规

欧盟市场:提前 15 天提醒 OSS 系统申报周期,确保 VAT 发票数据同步;

美国市场:对个人买家收款超 600 美元,自动生成 1099-K 表格,满足 IRS 申报要求;

工具逻辑:通过税务或企业管理软件(如孚盟crm)对接各国电子税务平台,实现发票数据一键申报。

三、发票归档:数字化与可追溯体系

五重归档标准

电子存档:采用云端存储(如阿里云 OSS),支持异地容灾与版本控制;

分类规则:按 “年 - 月 - 客户 - 产品” 建立层级文件夹,如 “2025-06 - 美国 ABC 公司 - 电器类”;

元数据标注:每张发票自动关联订单编号、关单日期、核销状态等关键信息;

权限控制:财务部门可查看金额,业务部门仅能访问物流信息;

区块链存证:对超过 10 万美元的发票上链存证,确保美国审计时可追溯。

智能检索与分析

各国发票错误率(如美国发票地址错误占比);

收汇周期统计(对比行业基准优化流程);

税务风险预警(如欧盟发票 VAT 号错误可能导致的罚款)。

构建发票知识库,支持关键词检索(如 “美国关税”“VAT”);

定期生成《发票合规报告》,重点分析

四、异常处理:系统化解决方案

发票信息错误应对

未寄出:直接修改并重新生成(版本号自动递增),附《修正说明》;

已寄出:开具《发票更正函》,注明原发票作废及新发票生效时间,同步至海关系统;

工具逻辑:通过发票管理系统记录错误类型,自动优化模板避免复发。

跨境支付合规性管理

美国 OFAC 制裁名单筛查:收款前查询客户及银行是否在黑名单,发现风险立即终止交易;

反洗钱审核:单笔收款超 10 万美元时,要求客户提供资金合法证明及受益人信息;

合规逻辑:建立 “客户 - 银行 - 交易” 三维筛查机制,确保符合美国 AML 法规要求。

热门推荐

视频课程精选